5月26日,“温州银行被接管”的消息冲上微博热搜,一时间关于温州银行的谣言四起。

谣言的起因主要与5月25日温州市委组织部在温州银行召开的人事大会上的动作有关。大会通过了由浙江省农村信用社联合社五位高层入驻温州银行的决定。

紧接着,温州银行5月27日紧急辟谣,在其微信公众号发布公告表示:此次人事调整是因为其领导班子三年任期已届满。并表示该行为了改善股权结构,优化公司治理,近期引进了战略投资者入股。

业内人士也表示,温州银行更换领导班子并不算是“被接管”,“接管”是由国务院银行业监督管理机构决定,并组织实施的。

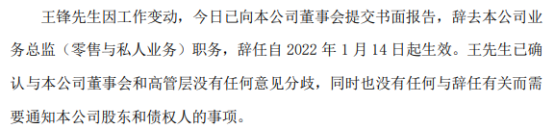

温州银行发布的公告也坐实了上述人事变动情况。据公开媒体报道,任命陈宏强为温州银行党委书记兼拟任董事长,拟任邢岛为行长,拟任吴剑红为监事长,拟任谢作雷、柴雷鹰为副行长。而该行原党委书记、董事长叶建清被免去所有职务。

值得一提的是,这种由省联社入驻管理地方城商行的情况在业内较为罕见。拟任温州银行董事长的陈宏强是曾担任浙江省农村信用社联合社理事、浙江鹿城农商行董事长,也是有着丰富地方银行经验的管理者。

《每日财报》了解到,叶建清是在2018年3月接替邢增福出任温州银行董事长的,此前其曾在浙商银行担任副行长和党委委员。

此外,与其同期受聘的温州银行原行长吴华因涉嫌受贿罪、挪用公款罪、违法发放贷款罪、违规出具金融票等严重违法违纪问题,接受纪律审查和监察调查。

而在其落马一年半的时间里,温州银行行长这一职位处于空缺的状态,直至最近才有继任者。

高管变动的背后或许是温州银行为扭转业绩颓势。

据年报显示,2020年,温州银行净利润仅实现1.59亿元,同比下滑77%。尽管2020年受疫情的影响,多数银行都出现了业绩的下滑,但温州银行的下滑幅度实在是令市场大为吃惊。

对此该行表示,净利润下滑是计提信用减值损失导致的。数据显示,2020年温州银行信用减值损失为24.09亿元,较2019年的15.74亿元相比,同比增长了53.05%。

值得一提的是,这并不是温州银行第一次出现净利润下滑的情况。

2017年,温州银行的净利润便下滑了12.34%至9.02亿元,2018年再次下滑43.6%至5.1亿元。到了2019年,该行的净利润好不容易增长至6.92亿元,结果好景不长,2020年再次出现大幅下跌,只剩下了1.59亿元。

资产质量方面,2020年,温州银行的不良贷款余额和不良贷款率出现“双降”。

2020年,温州银行的不良贷款余额为13.14亿元,较2019年末下滑了8.57亿元。同期,该行的不良率为0.94%,较2019年末下降了0.84个百分点,这是5年来温州银行的不良率首次下滑至1%以下。2016年-2019年,该行的不良率分别为1.45%、1.44%、1.72%和1.78%。

值得注意的是,近年来,温州银行的资本充足率也在逐年下滑。截至2020年末,温州银行的资本充足率为10.75%,而这一指标在2019年末为11.17%,2018年末为11.85%。且低于同期商业银行资本充足率14.7%的行业平均水平,这一指标在2020年底也已经逼近监管10.5%的最低要求。

撰文/郜融莲

出品/每日财报

营业执照公示信息

营业执照公示信息