9月22日,资本邦了解到,继中芯国际之后,科创板又迎来一位“重量级选手”的IPO——先正达集团股份有限公司(以下简称:先正达)。

这家世界级农业科技巨头从签署辅导协议到IPO申请,仅用了不到50天,堪称迅速。5月份,中金公司、中银证券和中信证券开始对先正达开展上市辅导工作;6月21日,公司正式宣布申请在科创板上市;6月30日,上交所受理了先正达的科创板IPO申请;近期已进入科创板IPO首轮问询答复阶段。

图片来源:先正达招股书

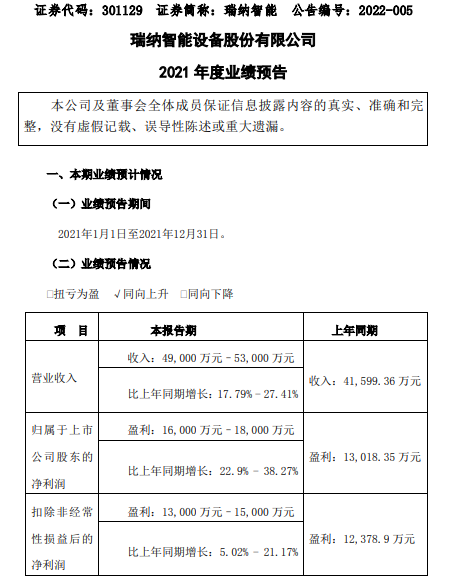

值得注意的是,从地区来看,公司80%左右的收入均来自于海外。以2020年为例,先正达来自欧洲、非洲及中东地区营收为343亿元,占营收的22.6%;来自拉丁美洲收入为372亿元,占比24.48%;来自北美洲的收入为296亿元,占比19.47%;来自亚太地区(不包括中国)收入为178亿元,占比11.73%;来自中国的收入为309亿元,占比为20.34%。

拟募集资金650亿元

业绩出众,自然会受到不少投资者的关注,这也可以从先正达募资金额得到一定的验证。公司本轮由中金公司、中银证券和中信证券联合保荐,拟募集资金650亿元!足见保荐机构及主承销商对公司发行市值充满信心。650亿元也是近十年来A股最大的拟募资金额!

2020年7月登陆科创板的国产芯片巨头中芯国际,募集资金总额为532.30亿元,与先正达相比,其募资规模也低出100多亿元。

具体来看,在募资项目中,130亿元计划投入尖端农业科技研发的费用和储备,39亿元用于生产资产的扩展、升级和维护以及其他资本支出,78亿元用于扩展现代农业技术服务平台(MAP),208亿元用于包括扬农化工、瓦拉格罗在内的全球并购项目,其余195亿元用于偿还长期债务。

公司每年研发投入均超过90亿元,拥有业界领先的创新能力(包括涵盖数百万筛选化合物的资料库、覆盖全球所有主要商业种子品种的优质种质库、丰富的基因型和表型资源数据,可预测行业趋势及未来市场需求的能力),在全球100多个国家和地区累计完成了数千次的产品注册登记,为高质量业务增长奠定基础。

因此,不同于国内同行业企业,先正达认为自身拥有先进的关键核心技术、科技创新能力突出、科技成果转化能力突出、行业地位突出,符合科创板行业领域要求。

后记

对于未来发展战略,先正达称,有四条战略,一是通过创新引领农业转型;二是拓展以农户为中心的创新农业服务平台;三是拓展业务版图,实现协同效应;四是推动业务可持续发展。

针对上述企业战略,不少业内人士表示:先正达是全球农化巨头,登陆科创板无疑将大幅增加科创板在农化高科技领域的吸引力和地位。如果先正达上市成功,可能在国内的农化产业掀起一波并购上市潮。

营业执照公示信息

营业执照公示信息